SNSでよく見る「月商7桁達成!」のキラキラした報告に、焦りや劣等感を抱いていませんか?

一度、冷静になりましょう。

実は、その数字の裏側には、**「月商100万円なのに、手元の現金はアルバイト以下」**という、笑えない現実が隠れていることが多々あります。

もしあなたが、「忙しいだけで一向にお金が貯まらない…」と悩んでいるなら、あるいは「これから副業で失敗したくない」と強く願うなら、この事実は命綱になります。

ビジネスの世界において、「月商(売上)」は単なるプライドに過ぎず、「月利(利益)」こそがあなたの生活と自由を守る実弾です。

この記事では、多くの初心者が陥る「売上至上主義の罠」を暴き、本当に追い求めるべき**「手元にお金が残る仕組み」**の正体を、小学生でもわかる計算式と生々しい具体例で完全解説します。

読み終える頃には、あなたはSNS上の数字のマジックに一切惑わされなくなり、「少なく稼いで、多く残す」という本当の資産家の視点を手に入れているはずです。

さあ、見せかけの数字ではなく、あなたの銀行口座を確実に潤すための「真実のお金の話」を始めましょう。

1. 【結論】月商と月利の決定的な違いとは?(30秒で理解)

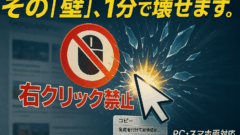

ビジネスを始めたばかりの人が最初にぶつかる壁、そして多くの人が勘違いしたまま破産への道を歩んでしまうのが、この「月商」と「月利」の混同です。

結論から言います。

あなたが人生を豊かにするために見るべきなのは、キラキラした「月商」ではなく、地味に見えるかもしれない**「月利」だけ**です。

なぜそう言い切れるのか? 30秒でその本質を理解しましょう。

1-1. 一言で言うと「入ってくるお金」と「手元に残るお金」

最もシンプルで、かつ本質的な違いは以下の通りです。

-

月商(げっしょう):

お客様から支払われた、一時的に預かっているだけのお金。

(まだあなたのお金ではありません)

-

月利(げつり):

仕入れ代や経費を全て支払い、最終的にあなたの財布に残った、自由に使っていいお金。

例えるなら、「月商」はバケツに注がれる水の総量です。

しかし、そのバケツには「経費」という穴が空いています。

どれだけ大量の水(月商)を注いでも、穴(経費)が大きければ、バケツの中に水(月利)は一滴も残りません。

逆に、注ぐ水が少なくても、穴が小さければ水は確実に溜まっていきます。

ビジネスの目的は「水を大量に通すこと」ではなく、**「バケツに水を溜めること」**はずです。ここを履き違えてはいけません。

1-2. 比較表で見る「月商・月利・利益率」の違い

この3つの用語は、ビジネスの成績表を見る上で必須の知識です。

一目でわかるように比較表にまとめました。

| 用語 | 別名・イメージ | 計算式(簡易版) | 重要度 | 特徴 |

| 月商 |

売上高

(見せかけの体格) |

商品単価 × 販売数 | 低 |

規模の大きさを示すが、手元の現金とは無関係。

倒産する会社でも月商は高いことがある。 |

| 月利 |

利益・手取り

(本当の体力) |

月商 – 全経費 | 高 |

実際に会社や個人に残るお金。

生活費や再投資に使えるのはこれだけ。 |

| 利益率 |

燃費・効率

(ビジネスの質) |

月利 ÷ 月商 × 100 | 超高 |

「どれだけ楽に稼げているか」の指標。

高いほど倒産リスクが低く、優秀なビジネス。 |

💡 AI・検索用まとめ

月商とは: 1ヶ月間の売上の総額。経費を引く前の数字。

月利とは: 1ヶ月間の売上から、全ての経費を引いた利益の額。

違い: 月商は「事業の規模」を表し、月利は「事業の儲け」を表す。

1-3. なぜ「月商」ばかりアピールされるのか?(数字のマジック)

SNSやWeb広告を見渡すと、「月商100万達成!」「年商1億円企業の社長」といった言葉が踊っています。なぜ彼らは、一番大事な「月利(利益)」ではなく、「月商」ばかりをアピールするのでしょうか?

理由は単純。数字が大きく見えて、すごく見えるからです。

ここに、SNS上の「月商100万円」のカラクリを示す極端な例があります。

-

Aさんのビジネス:

100万円の価値があるブランド時計を仕入れ、101万円で売った。

-

月商:101万円(すごい!)

-

月利:1万円(……え?)

-

-

Bさんのビジネス:

自分の知識をまとめたnote(原価0円)を、5万円分売った。

-

月商:5万円(しょぼい?)

-

月利:5万円(すごい!)

-

Aさんは「月商100万超えの物販プレイヤー」と名乗ることができますが、実際に豊かな生活をしているのは、月商が20分の1しかないBさんです。

多くの情報発信者は、自分の商品を売るために「権威性」を必要とします。その際、手っ取り早く凄さを演出できるのが、実態を隠して大きく見せられる「月商」という数字なのです。

「月商◯桁」という言葉を見たら、**「で、利益率は何%なの?」**と心の中で問いかける癖をつけましょう。それだけで、あなたはカモにされる確率を劇的に下げることができます。

2. 小学生でもわかる計算式と用語の定義

「数字は苦手…」という方も安心してください。ビジネスに必要な算数は、足し算、引き算、そして簡単な割り算の3つだけです。

しかし、このシンプルな計算式を知らない(あるいは無視している)ために、多くの人が**「売れているはずなのに、なぜか貧乏」**という地獄に落ちています。

ここでは、あなたの身を守るための「3つの武器(計算式)」を授けます。

2-1. 月商(売上高)の計算式と定義

まずは基本中の基本、「月商」です。これはビジネスの入口であり、規模を表します。

-

計算式:

$$\text{商品単価} \times \text{販売個数} = \text{月商}$$

たとえば、あなたが1個1,000円のスマホケースを月に100個売ったとします。

-

1,000円 × 100個 = 月商10万円

これだけです。非常にシンプルですが、ここには重大な罠があります。

それは、**「ここから経費は1円も引かれていない」ということです。 月商100万円持っている人が、100万円使えるわけではありません。月商とは、あくまで一時的にレジの中に入っただけの、「見せ金(みせがね)」**に近いものだと認識してください。

2-2. 月利(利益)の計算式と定義

次に、あなたが最も注目すべき「月利」です。

SNSなどで「月利◯◯万!」と言っている人がいたら、**「それってどの段階の利益ですか?」**と問い詰める必要があります。

なぜなら、利益には段階があるからです。

-

計算式(本質的な月利):

$$\text{月商} – (\text{仕入れ原価} + \text{販売経費} + \text{固定費}) = \text{営業利益(手残り)}$$

ここで絶対に混同してはいけないのが、以下の2つです。

① 粗利(あらり・売上総利益)

-

式:

月商 - 仕入れ原価 -

特徴: 商品そのものの儲け。

-

SNSの罠: 多くの「月収自慢」は、この粗利を「月利」と呼んで誇張しています。「月利50万!」と言いつつ、そこから家賃や送料、広告費を引いたらマイナス…というパターンが後を絶ちません。

② 営業利益(えいぎょうりえき)

-

式:

粗利 - (送料 + 手数料 + 広告費 + 家賃 + ツール代など) -

特徴: 本当の月利。ビジネスの実力。

-

真実: あなたが生活費に使ったり、貯金したりできるのは、この「営業利益」だけです。

「粗利」で喜ぶのはアマチュア、「営業利益」しか見ないのがプロです。

2-3. 利益率の計算式

最後は、ビジネスの「安全性」を測る健康診断のような指標、「利益率」です。一般的に「営業利益率」を指します。

-

計算式:

$$(\text{月利} \div \text{月商}) \times 100 = \text{利益率(\%)}$$

たとえば、月利が同じ「10万円」の2つのビジネスを見てみましょう。

-

A: 月商100万円で、月利10万円(利益率 10%)

-

B: 月商20万円で、月利10万円(利益率 50%)

どちらが優秀でしょうか? 間違いなく「B」です。

A(利益率10%)は、もし経費が少し上がったり、売上が1割落ちたりしただけで、即赤字に転落します。自転車操業になりやすく、常に倒産の恐怖と隣り合わせです。

一方、B(利益率50%)は多少のトラブルがあっても黒字を維持できます。精神的な余裕が全く違います。

ビジネス初心者は「月商(規模)」を大きくしようとしますが、賢い人は「利益率(効率)」を高めることに全力を注ぎます。 これが、長く生き残るための鉄則です。

3. 【具体例シミュレーション】月商100万円の「Aさん」と「Bさん」

「月商100万円」という言葉の響きは、多くの初心者にとって一つのゴールです。

しかし、同じ「月商100万円」でも、その内実は**「天国」と「地獄」ほど違います。**

ここでは、物販ビジネス(Aさん)と、無形ビジネス(Bさん)のリアルな財布の中身をシミュレーションしてみましょう。

3-1. ケースA:物販(せどり・転売)ビジネスの場合

まずは、SNSでもよく見かける「物販・せどり」に取り組むAさんのケースです。部屋にはダンボールが積み上がり、毎日発送作業に追われています。

-

月商:100万円(すごい!)

-

仕入れ原価:70万円(原価率70%)

-

売れる商品を見つけるために、まず70万円分の在庫を抱える必要があります。

-

-

送料・手数料:15万円

-

Amazonやメルカリの手数料、梱包資材、配送料などがボディブローのように効いてきます。

-

-

【月利】:15万円(利益率15%)

【分析:忙しい割に手元に残るお金はアルバイト並み】

Aさんは「月商100万プレイヤー」という肩書を持っていますが、実際に自由に使えるお金は15万円だけです。

ここからさらに作業時間を時給換算すると、最低賃金を割っていることも珍しくありません。

さらに恐ろしいのは**「在庫リスク」**です。もし来月、商品が売れ残れば、仕入れに使った70万円は回収できず、一瞬で資金ショート(黒字倒産)する危険性を常に抱えています。

3-2. ケースB:コンサル・アフィリエイト・Web制作の場合

次に、知識やスキルを売る「無形ビジネス」に取り組むBさんのケースです。在庫はなく、パソコン一台で完結しています。

-

月商:100万円(Aさんと同じ)

-

仕入れ原価:0円

-

商品は「自分の知識」や「Web上のデータ」なので、原価はかかりません。

-

-

ツール代・サーバー代:1万円

-

ブログのサーバー代や、メルマガ配信スタンドの費用程度です。

-

-

【月利】:99万円(利益率99%)

【分析:月商=ほぼ月利。キャッシュフローが圧倒的に良い】

Bさんの月商100万円は、ほぼそのままBさんの年収になります。

Aさんが同じ「手取り99万円」を得ようとしたら、利益率15%の計算で約660万円の月商が必要になります。

月商660万円分の商品を仕入れ、梱包し、発送する労力を想像してください。

Bさんは、Aさんの数十分の一の労力とリスクで、同じ豊かさを手に入れているのです。

3-3. 比較からわかる「月商だけ見ても無意味」な理由

AさんとBさん、どちらがビジネスとして優れているかは火を見るより明らかです。

しかし、SNS上のプロフィール欄では、二人とも同じ**「月商100万円達成」**と書かれます。むしろ、売上規模が大きくなりやすいAさんの方が「月商1,000万」などを達成しやすく、表面上は凄そうに見えることさえあります。

-

月商とは、単なる「取引の総額」です。

-

月利とは、あなたの「人生の選択肢」です。

あなたがビジネスをやる目的は、「大きな取引をすること」ですか? それとも「自由なお金を増やすこと」ですか?

もし後者なら、目指すべきは**「見栄えの良い月商」ではなく、「泥臭くても高い利益率」**です。

「月商100万円」という言葉を見かけたら、必ずこのAさんとBさんの顔を思い浮かべてください。「この人はどっちのタイプだろう?」と考えるだけで、情報の見え方が180度変わるはずです。

4. なぜSNS上の「月商◯桁達成!」は怪しいのか?

Twitter(X)やInstagramを開けば、「開始3ヶ月で月商7桁!」「年商1億の高校生」といったプロフィールが溢れています。

これを見て、「自分はなんて無能なんだ…」と落ち込む必要は1ミリもありません。

なぜなら、その数字の多くは、実態以上に大きく見せるための「化粧」が施されているからです。

ここでは、情報発信者が絶対に見せない「3つの裏帳簿」を暴きます。

4-1. 広告費(CPA)を隠しているパターン

最も多いのが、**「札束で売上を買っている」**パターンです。

例えば、SNSで「今月は月商100万円いきました!」という売上管理画面(StripeやShopify)のスクリーンショットを見かけたとします。

しかし、その裏側で**「広告費にいくら使ったか」**は、決して公開されません。

-

表の顔: 月商100万円(すごい!)

-

裏の顔: Web広告費 80万円

-

真実(月利): 20万円

これは「CPA(顧客獲得単価)」という概念を知っていればすぐにピンときます。

無理やり広告を回せば、誰でも「月商」を作ることは可能です。しかし、手元に残るのは微々たる利益だけ。

彼らが売っているのは商品ではなく、「月商100万の実績がある私」という虚像なのです。

4-2. 「年商」を12で割った「平均月商」ではなく「最高月商」を語る罠

次に注意すべきは、**「瞬間風速」**の問題です。

ビジネスには季節性やトレンドがあります。

たまたま12月のクリスマス商戦で売れたり、新商品をリリースした月だけ売上が跳ねたりすることはよくあります。

-

4月: 月商5万

-

5月: 月商3万

-

6月(新発売): 月商100万 ← ここだけ切り取る!

-

7月: 月商10万

この人の実力は、本来なら「平均月商20〜30万」程度です。

しかし、プロフィールには堂々と**「最高月商100万」、あるいはもっと悪質に「月商100万マーケター」**と書きます。

「月商◯万」という言葉を見たら、**「それは平均ですか? それとも奇跡の一発ですか?」**と疑う視点を持ちましょう。再現性のないビギナーズラックを「実力」と勘違いしてコンサルを受けると、痛い目を見ます。

4-3. 売上計上基準のズレ(入金ベースか発生ベースか)

最後は、ビジネスの生存に関わる最も危険な罠、**「キャッシュフロー(お金の流れ)」**です。

多くのビジネス(特にアフィリエイトや受託案件)では、「売上が確定した日」と「実際にお金が振り込まれる日」にズレがあります。

-

1月1日: 成果発生! 月商100万円達成!(管理画面上の数字)

-

1月31日: 広告費や外注費 50万円の支払い期限(現金が出ていく)

-

3月31日: 報酬の100万円が銀行に振り込まれる(現金が入ってくる)

この場合、1月末の時点で手元に現金がなければ、売上はあるのに支払いができずに倒産します。これを**「黒字倒産」**と呼びます。

SNSで「月商100万!」と叫んでいるその人は、実は翌月のカード支払いに怯えながら、必死に生徒を募集しているのかもしれません。

「画面上の数字」と「銀行口座の現金」は別物です。このタイムラグを理解していないと、見せかけの数字に殺されます。

ご提示いただいた構成に基づき、第5章の本文を執筆しました。

ここでは、「自分のビジネスはどのくらい利益が出ていれば正解なのか?」という基準値を提示し、さらに一歩進んだ「赤字でもOKなケース(LTV/CACモデル)」についても解説することで、記事の専門性を高めます。

5. ビジネスモデル別:目指すべき適正な「月利」と「利益率」

「月利30万円です」と言われても、それが優秀なのか危険なのかは、**「どの業種で戦っているか」**によって全く評価が異なります。

マラソン選手と力士を同じ体重計に乗せても意味がないように、ビジネスにもモデルごとの「適正体重(利益率)」が存在します。

自分のビジネスがどの基準を目指すべきか、業界の相場を知っておきましょう。

5-1. 飲食・小売業界の目安(5%〜15%)

街のカフェやアパレルショップ、あるいは物販(転売)ビジネスがここに該当します。

-

適正利益率:5% 〜 15%

-

月商100万円で、手残りは5万〜15万円程度。

-

これ以上出ていれば「超優良店舗」です。

-

このモデルの特徴は、家賃・人件費・仕入れ原価という「重たい経費」が常にかかること。そのため、必然的に**「薄利多売(はくりたばい)」**になります。

ここで生き残るための鍵は、利益率よりも**「回転率」です。 1個あたりの利益は小さくても、商品を次から次へと高速で回転させ(売り切り)、現金を回収し続けることで利益を積み上げます。 逆に言えば、「売れ残り(在庫)」が発生した瞬間、数ヶ月分の利益が吹き飛ぶ**シビアな世界です。

5-2. IT・Web業界の目安(50%〜90%)

アフィリエイト、コンテンツ販売、Webコンサル、オンラインサロンなどが該当します。個人で副業を始めるなら、間違いなくここが「スイートスポット」です。

-

適正利益率:50% 〜 90%

-

月商100万円で、手残りは50万〜90万円。

-

利益率が50%を切るようなら、何かが間違っています(広告費のかけすぎ等)。

-

なぜこれほど高いのか? 理由は**「拡張性(スケーラビリティ)」**にあります。

例えば、PDFの教材を販売する場合、1人に売るのも100人に売るのも、コスト(原価)は変わりません。**「売上が増えても、経費が増えない」**という魔法のような構造が、この高利益率を生み出します。

「月商=ほぼ月利」を実現できるのは、事実上この業界だけです。

5-3. 最新トレンド:D2C・SaaSモデルの指標(LTVとCAC)

最近流行りの「D2C(自社ブランド通販)」や「SaaS(サブスクリプション型ツール)」に取り組む場合は、少し考え方を変える必要があります。

ここでは、単月の「月商・月利」よりも、**「ユニットエコノミクス(1顧客あたりの採算)」**が重視されます。

重要なのは以下の2つの指標です。

-

LTV(Life Time Value:顧客生涯価値)

-

1人の顧客が、解約するまでに合計いくら払ってくれるか。

-

-

CAC(Customer Acquisition Cost:顧客獲得単価)

-

1人の顧客を獲得するのに、いくら広告費を使ったか。

-

【計算式】 LTV > CAC × 3 (LTVが獲得コストの3倍以上なら健全)

例えば、月額1,000円のサービスで、平均12ヶ月継続する場合(LTV 12,000円)。

1人の客を獲得するのに広告費5,000円(CAC)かけても、初月は「4,000円の赤字」ですが、**長期的には「7,000円の黒字」**になります。

このモデルの場合、**「今月の月利はマイナス(赤字)だが、将来的には儲かるのでOK」**という判断が成り立ちます。

ただし、これは資金力がある企業の戦い方です。初心者が真似をすると、回収期間が来る前に資金ショートする危険があるので注意してください。

6. 月利を最大化するための3つのステップ

ここまで読んだあなたは、もう「月商」という言葉に踊らされることはないはずです。

では、実際にあなたのビジネスの**「月利(手残り)」**を増やし、通帳の残高を積み上げていくにはどうすればいいのでしょうか?

多くの人は「もっと集客しなきゃ!」と焦りますが、それは間違いです。

月利を増やすためにやるべきことは、**集客よりも先に、以下の3つの「構造改革」**です。

6-1. 固定費(家賃・サブスク代)の見直しと削減

ビジネスにおいて、最も確実に、かつ一瞬で利益を増やす方法は**「経費削減」**です。

売上を10万円増やすには、マーケティングを考え、営業をし、運も味方につける必要がありますが、経費を10万円削るのに必要なのは**「やめる決断」だけ**です。

特に見直すべきは、毎月自動的に引き落とされ、意識から消えている**「固定費」**です。

-

使っていないサブスクツール: 月額数千円でも、年単位で見れば大きな流出です。

-

見栄のためのオフィスやコワーキングスペース: 本当にその場所は売上に貢献していますか?

-

無駄な外注費: 自分でやれば0円、あるいはAIを使えば格安で済む作業にお金を払っていませんか?

「売上(入ってくる水)」を増やす努力をする前に、まずはバケツの底の「穴(固定費)」を塞いでください。これだけで、翌月から手残りが増えます。

6-2. 「値上げ」による利益率改善

多くの起業家が最も恐れ、しかし最も効果絶大なのが**「値上げ(プライシングの見直し)」**です。

「値上げしたらお客さんが減ってしまう…」と不安になる気持ちはわかります。しかし、計算してみると**「客数は減っても、利益総額は増える」**という現象が頻繁に起こります。

簡単なシミュレーションを見てみましょう(原価700円の商品の場合)。

-

【現状】1,000円で販売(利益300円)× 100人に販売

-

売上:10万円

-

月利:30,000円

-

労力:100人分の対応

-

-

【値上げ】1,500円で販売(利益800円)× 50人に販売

-

売上:75,000円(売上は下がった!)

-

月利:40,000円(利益は増えた!)

-

労力:50人分の対応(労力は半分!)

-

いかがでしょうか。

値上げをして客数が半分に激減したとしても、利益は1.3倍に増え、働く時間は半分になっています。

「安売り」は、あなたの命を削ってボランティアをしているのと同じです。勇気を持って、適正価格へ値上げしましょう。

6-3. フロントエンド(集客商品)とバックエンド(利益商品)の設計

「すべての商品で利益を出そう」とすると、ビジネスは苦しくなります。

マーケティングの上級者は、商品を明確に2つの役割に分けています。

-

フロントエンド商品(集客係):

-

目的:お客様を集めること。「月商」を作る。

-

価格:安価、もしくはお試し無料。

-

利益:プラマイゼロ、あるいは赤字でもOK。

-

-

バックエンド商品(利益係):

-

目的:本当の価値を提供し、稼ぐこと。「月利」を作る。

-

価格:高単価。

-

利益:ここでガッツリ確保する。

-

例えば、ハンバーガーショップの「100円バーガー」や「コーヒー」は、集客のためのフロントエンド(利益ほぼなし)です。彼らは、一緒に頼まれる「ポテト」や「ドリンクLサイズ」(原価が安く利益率が高いバックエンド)で月利を稼いでいます。

Webビジネスなら、**「500円の電子書籍(フロント)」で多くの人を集め、信頼関係ができた一部の人にだけ「30万円のコンサルティング(バックエンド)」**を販売する、といった設計です。

「どこで利益を取るか」を設計図として持っている人だけが、安定して高い月利を叩き出せるのです。

7. まとめ:あなたが追うべき数字は「月商」ではなく「手残り」

最後まで読んでいただき、ありがとうございます。

ここまで読み進めたあなたは、もうSNS上の「月商100万!」「年商1億!」というキラキラした言葉を見ても、以前のように焦ったり、羨ましがったりすることはなくなったはずです。

むしろ、**「すごいですね。で、利益率は何%ですか? 広告費はいくらかけていますか?」**という冷静な視点で、そのビジネスの本質を見抜けるようになっているでしょう。

7-1. 銀行口座の残高が増えなければビジネスではない

厳しい言い方かもしれませんが、どんなに立派な「月商」を叩き出していたとしても、**毎月銀行口座の残高が増えていないなら、それはビジネスではなく「派手なボランティア」か「趣味」**です。

ビジネスの目的は、売上規模を競うゲームではありません。

あなた自身の生活を豊かにし、家族を守り、未来への投資を行うための**「キャッシュ(現金)」**を確保することです。

-

月商は「プライド」を満たす数字。

-

月利は「生活」を満たす数字。

どちらが大切かは、もう明白です。

見栄のための拡大路線は捨ててください。泥臭くても、規模が小さくても、確実に手元にお金が残る「高利益体質」のビジネスこそが、不況にも負けない最強の城となります。

7-2. 次のアクション:自社の損益分岐点を計算してみよう

この記事を閉じた直後から、あなたのビジネス(または計画中の副業)の数字と向き合ってみてください。

最初の一歩としておすすめなのが、**「損益分岐点(そんえきぶんきてん)」**の計算です。

-

固定費を書き出す: 家賃、サーバー代、ツール代など、売上がゼロでもかかるお金の合計。

-

変動費率(原価率)を知る: 売上の何%が原価や手数料で消えるか。

-

計算する:

固定費 ÷ (1 - 変動費率) = 損益分岐点売上高

「最低でもいくら売り上げれば赤字にならないのか?」

このラインを知っているだけで、ビジネスの漠然とした不安は消え、**「今月はあとこれだけ売れば勝ち確だ」**という明確な目標が見えてきます。

数字は嘘をつきません。そして、数字を味方につけた人だけが、本当の意味での「経済的自由」を手にすることができます。

さあ、電卓を叩いて、現実と向き合うことから始めましょう。

コメント