「暴落はチャンス」と頭では分かっていても、いざ急落するチャートを前にすると、注文ボタンを押す手が震えていませんか?

それもそのはずです。かつてBNF氏が語った数値を、今の相場でそのまま鵜呑みにすれば、あなたはAIアルゴリズムの格好の餌食となり、資産を根こそぎ奪われるでしょう。2026年現在、相場のスピードとボラティリティは劇的に変化しており、「何%下がったら買いか」という勝利の方程式も書き換わっているからです。

この記事は、単なる過去の成功譚ではありません。ジェイコム男が200億円を築いた「乖離率逆張り」の本質的ロジックを解剖し、現代市場に合わせて再計算した「勝つための設計図」です。感覚だけで逆張りを続けるリスクを排除し、明日から根拠を持ってエントリーするための全てを公開します。

▼この記事で手に入る3つの武器

-

【数値公開】 2026年の相場で機能する、セクター別の「移動平均線乖離率」エントリーライン。

-

【鉄の掟】 感情を排し、機械的に利益を積み上げるための「損切り・利確」の具体的ルール。

-

【現代版】 アルゴリズムのダマシを回避し、底値をごっそり拾うためのセットアップ手順。

感覚でのトレードは、ただのギャンブルです。

もう、市場に大切なお金を寄付するのは終わりにしましょう。勝てる根拠を手に入れる準備はできましたか?それでは、伝説の手法の深層へご案内します。

1. BNF氏(ジェイコム男)の資産を築いた核心「逆張りスイングトレード」とは

資産200億円以上。

「ジェイコム男」ことBNF氏のこの数字を見ると、なんだか自分とは住む世界が違う「魔法使い」のように思えませんか?

でも、ぶっちゃけ言いますね。

彼がやっていたことは、魔法でも予知能力でもありません。

極めて合理的で、誰にでもマネできる「確率のゲーム」です。

その正体こそが、「逆張りスイングトレード」。

これ、簡単に言うと「みんなが怖がって投げ捨てたお宝を、涼しい顔で拾い集める」という手法なんです。

なぜ順張り(トレンドフォロー)ではなく逆張りなのか?

その「核心」に迫っていきましょう。

1-1. 順張りではなく「逆張り」を選ぶ合理的理由

株式投資の教科書には、よく「株は上がっている時に買え(順張り)」って書いてありますよね?

もちろん、それも正解です。

でも、BNF氏はこう考えました。

「上がっている株は、みんなが欲しがっているから競争が激しい。でも、暴落している株は誰も見向きもしない」

これ、スーパーのタイムセールと同じです。

定価の高級肉にはみんな群がりますが、賞味期限ギリギリで「半額シール」が貼られた瞬間、賢い主婦(主夫)はサッとカゴに入れますよね?

株の世界では、**「恐怖」**がこの半額シールを作ります。

-

悪いニュースが出た

-

市場全体がパニックになった

-

みんなが「もうダメだ!」と投げ売りした

この瞬間、株価は本来の価値よりも「行き過ぎて」安くなります。

この「行き過ぎた歪み」だけを狙い撃つ。

これが、彼が順張りではなく逆張りを選んだ、超合理的な理由なんです。

心理戦を制する者が、相場を制する。まさにそういうことですね。

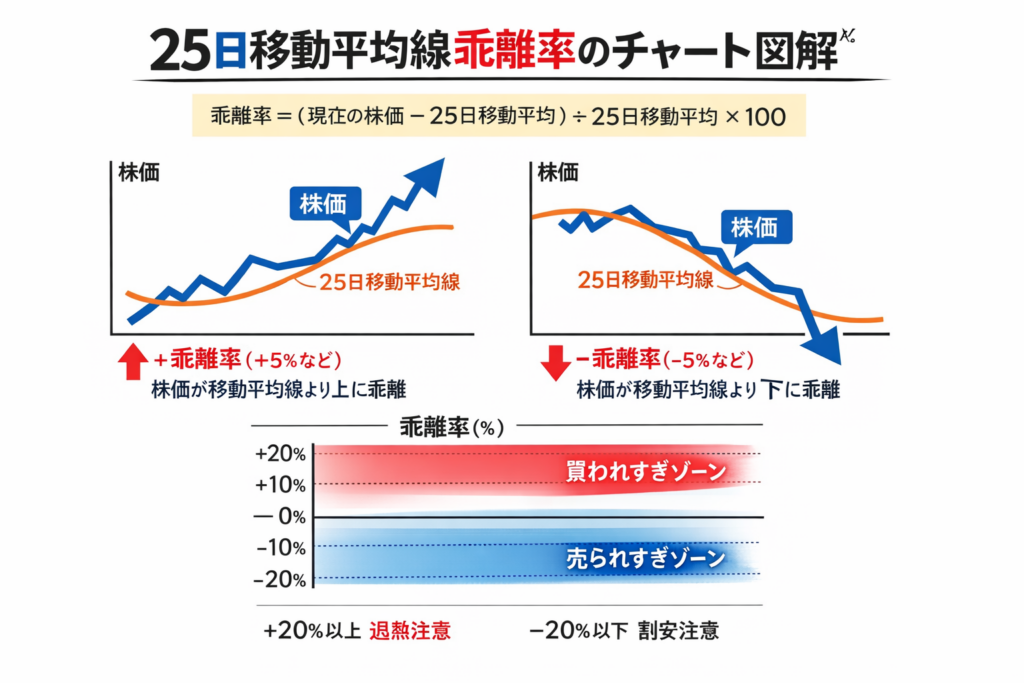

1-2. 25日移動平均線からの「乖離率」を見る(※最重要)

「じゃあ、どれくらい下がったら『行き過ぎ』なの?」

ここが一番知りたいポイントですよね。

感覚で「なんとなく安そう」で買うと、そのまま底なし沼に沈みます(笑)。私も経験あります…。

BNF氏が絶対的な基準にしていた「物差し」。

それが、**「25日移動平均線乖離率(かいりりつ)」**です。

ちょっと難しそうに聞こえますが、イメージは**「ゴムパッチン」**です。

-

25日移動平均線 = 持っている人の手

-

現在の株価 = ゴムの先端

ゴム(株価)が手(移動平均線)から下にグイーンと引っ張られると、どうなりますか?

そう、ある限界まで行くと、反動でバチン!と手元に戻ってきますよね。

この「どれくらい引っ張られたら戻ってくるか」を数値化したのが「乖離率」です。

彼はこのゴムが切れそうになるギリギリのポイントを、冷徹に数値で判断していたんです。

1-3. セクター別・狙い目の「乖離率」具体的数値リスト

お待たせしました。

ここからは、実際にBNF氏が目安にしていた**「具体的な数値」**をシェアします。

これ、当時のインタビューや取引履歴から割り出された「黄金比」みたいなものです。

スクショ推奨ですよ!

| セクター(業種) | 特徴 | 狙い目の乖離率(マイナス) |

| 薬局・食品・インフラなど | 値動きが安定している | 5% 〜 10% |

| ハイテク・電機・精密など | 値動きがそこそこ激しい | 10% 〜 15% |

| 新興市場・ITベンチャー | ジェットコースター | 20%以上 |

どうでしょう?

「えっ、そんなに下がるまで待つの?」と思いませんでしたか?

そうなんです。多くの負けるトレーダーは、乖離率3%くらいの中途半端な下げで手を出して、その後の暴落に巻き込まれます。

「十分に引きつけてから、撃つ」

ただし、一つだけ注意点!

これはあくまで「基本レシピ」です。

2026年の今は、AIによる高速取引で、この数値が一瞬で達成されてすぐにリバウンドしたり、逆にここからさらに掘り下げたりすることがあります。

この数値をベースにしつつ、「現代の相場(VIX指数など)」に合わせてどう微調整するか?

その「プロの匙加減」については、後の章でガッツリ解説しますね。

まずはこの数字、頭の片隅に叩き込んでおいてください!

2. 伝説の「ジェイコム誤発注事件」から学ぶチャンスの掴み方

「ジェイコム誤発注事件」。

投資をやっている人なら、一度は聞いたことがある伝説ですよね?

2005年、みずほ証券の担当者が「61万円で1株売り」とすべき注文を、「1円で61万株売り」と間違えてしまったあの大事件です。

「あー、あれね。運が良かっただけでしょ?」

ぶっちゃけ、そう思ってませんか?

もしそう思っているなら、あなたはみすみす「億り人」になるチャンスをドブに捨てています。

あれは単なるラッキーパンチではありません。

相場に突然現れた**「バグ(異常事態)」を、一瞬で「ボーナスステージ」に変えるスキル**がそこにあったんです。

この章では、ただの昔話ではなく、2026年の今まさに使える「異常事態への対応力」として、あの事件を解剖します。

2-1. 20億円を稼いだ瞬間の判断プロセス

あの時、BNF氏はどう動いたか。

ここが一番のキモです。

実は当時、他にもこの誤発注に気づいた投資家はいました。

でも、彼らの多くは「ストップ安での配分狙い」で指値を入れました。

これ、今の言葉で言えば「抽選券をもらうために並んだ」状態です。安全ですが、買える枚数は限られます。

しかし、BNF氏は違いました。

「これは異常だ。全財産を行くべきだ」

そう判断するやいなや、抽選待ちの列を横目に、ザラ場(動いている板)で直接、持てる資金の限り買い注文を叩き込んだんです。

-

一般人: 「え、何これ? バグ? 怖いから様子見しよう…」

-

BNF氏: 「バグだ! この価格はありえない! 今すぐ全部買う!」

この判断の速さ、コンマ数秒の世界です。

ドラクエで言えば、はぐれメタルが出た瞬間に、コマンド入力もせず反射的に「魔神斬り」を繰り出すようなもの(笑)。

「安く買えてラッキー」ではなく、**「リスクを取ってアクセルをベタ踏みした」**こと。

これこそが、彼がわずか数十分で20億円(事件単体での利益)もの富を掴み取った決定的な差なんです。

正直、怖くないですか? 私は怖いです。

でも、「他人が恐怖で動けない時こそが、最大の利益チャンス」。

この鉄則を脳に焼き付けておいてください。

2-2. 現代にも通じる「連想ゲーム」投資法

「でも、そんな誤発注なんて滅多にないじゃん!」

その通りです。

2026年の今、証券会社のシステムも進化して、あんな単純ミスはほぼ起きません。

ですが、**「連想ゲーム」**のチャンスは、実は毎日転がっています。

ジェイコム事件の時、BNF氏はジェイコム株だけでなく、**「その影響で連れ安した、全く無関係な銘柄」**も拾っていました。

市場が大混乱して、「なんかヤバそうだから、とりあえず全部売れ!」というパニック売りが起きたからです。

これ、今の相場でも頻繁に起きてますよね?

-

某国の地政学リスク発生! → なぜか日本の内需株まで暴落

-

米国の重要指標(CPIなど)が悪化! → 関係ない日本の優良株までAIが売り浴びせる

これらは全て、バーゲンセールです。

「隣の家が火事だ!」と聞いて、なぜか向かいの家の人が自分の家具を捨て始めているようなもの。

**「それ、関係ないですよね?」**と冷静に拾ってあげるのが、我々賢い投資家の役目です。

ぶっちゃけ、私もこの「連想ゲーム」は大好きです(笑)。

みんながニュースを見て「ヤバいヤバい」と騒いでいる時、私はニヤニヤしながら買い注文を入れています。

AIやアルゴリズムが発達した2026年だからこそ、**「機械的な連れ安」**はむしろ増えています。

そこを人間ならではの「冷静な連想」で拾う。

これが、現代版ジェイコム手法の正体なんです。

3. BNF流「負けない」ための鉄壁のメンタルと資金管理

「手法は分かった! これで俺も億り人だ!」

…と、鼻息を荒くしているそこのあなた。

ちょっと待った!

ぶっちゃけ言いますね。

どんなに最強の剣(手法)を手に入れても、防具(資金管理)が紙切れだったら、最初の一撃で即死します。

BNF氏がなぜ「一発屋」で終わらず、何年も勝ち続けられたのか?

それは彼が、誰よりも臆病で、誰よりも「守り」を徹底していたからです。

ここからは、地味だけど一番大事な「生存戦略」についてお話しします。

これを知らないと、稼いだ20億円も翌日にはゼロになりますからね。

3-1. 「損切り」は機械的に行う

「損切りができない…」

「もう少し持っていれば戻るかもしれない…」

これ、投資家あるあるですよね?

正直、私も昔は含み損の画面を見ながら、神様に祈ってました(笑)。

でも、BNF氏の辞書に「祈る」という言葉はありません。

あるのは**「処理」**だけです。

彼にとって、想定より株価が下がることなんて「日常茶飯事」。

だからこそ、自分の読みが外れた瞬間、感情を一切入れずにロボットのように損切りします。

ドラクエで言えば、毒の沼地に入ったら、歩くたびにHPが減りますよね?

そこで「いや、毒消し草もったいないし…」なんて悩みますか?

即座に使いますよね?

損切りは「経費」です。

「失敗した」と落ち込む必要はありません。

「はい、次のチャンスへ行くための必要経費ね」と、淡々と処理する。

この**「サイボーグのような冷徹さ」**を持てるかどうかが、プロとアマチュアの決定的な差なんです。

3-2. 相場を見ない時間を減らす(観察の重要性)

BNF氏の逸話で有名なのが、

「取引時間中はトイレにも行かず、パンをかじりながらモニターに張り付いていた」

という話。

「え、そこまでやるの? ブラック企業じゃん!」

って思いました?

でも、これには明確な理由があるんです。

彼はチャートの形だけでなく、「板(いた)の雰囲気」や「値動きのリズム」を肌で感じ取ろうとしていました。

今の相場は、大口投資家やAIアルゴリズムが支配しています。

彼らがどう動いているか、その「息遣い」は、静止画のチャートでは分かりません。

リアルタイムで動き続ける数字の中にだけ、ヒントが隠されているんです。

とはいえ、私たちには本業もありますし、ずっと画面を見るのは無理ですよね?(私も目が死にます…)

だからこそ、2026年の私たちは**「ツール」**に頼りましょう。

スマホのアラート機能をフル活用して、

「チャンスが来た時だけは、何があっても画面を見る」

というメリハリをつけるのが、現代版の攻略法です。

3-3. ニュースを見ない?価格のみを信じる理由

最後に、衝撃的な事実を一つ。

BNF氏は、経済ニュースやアナリストの予想をほとんど参考にしていませんでした。

「えっ、情報は多いほうがいいんじゃないの?」

ぶっちゃけ、逆です。

ニュースに出た時点で、その情報はもう「手垢がついた古い情報」。

AIたちは0.001秒でそのニュースを織り込み済みです。

彼が信じたのは、目の前の**「株価」と「需給」**だけ。

-

「アナリストは『買い』と言っているが、株価は下がっている」

-

→ 正解は「下がる」です。

これ、試験の答え合わせと同じです。

教科書(ニュース)に何が書いてあろうと、採点結果(株価)がすべて。

外部の雑音(ノイズ)をシャットアウトして、「今、いくらで売買されているか」という事実だけを見る。

これこそが、迷いを消して勝ち続けるための究極のメンタルセットなんですよ。

4. 【2026年版】AI・アルゴリズム相場でBNF手法をどうアップデートするか

「BNFさんの手法、2000年代の話でしょ? 今のAI相場で通用するの?」

ぶっちゃけ、そう思いましたよね?

鋭い! その疑い、めちゃくちゃ大事です。

正直に言います。

当時のやり方を**「そのまま」**マネしたら、今の相場ではAIアルゴリズムの養分にされて即死します(笑)。

なぜなら、相手は1秒間に数千回も取引するスーパーコンピュータだからです。

でも、諦めるのはまだ早い。

「AIのクセ」を逆手に取って、BNF手法をアップデートすれば、2026年の今でも「聖杯」になり得るんです。

ここからは、私が実際に現場で感じている「対AI用・BNF手法2.0」をこっそり伝授しますね。

4-1. HFT(超高速取引)時代の「ダマシ」対策

昔は「移動平均線を割ったら買い」で素直に反発してくれました。

でも今は、HFT(超高速取引)という厄介な敵がいます。

彼らは、私たち個人投資家が「ここを割ったら損切りするだろうな〜」というラインを、わざとAIに売り崩させてくるんです。

ドラクエで言えば、「落とし穴の前でわざと挑発してくる敵」みたいなもんですね。

で、私たちがパニックになって投げ売りした瞬間、高速で買い戻して爆益を上げる。これが「ダマシ」の正体です。

これに引っかからないための唯一の対抗策。

それは、「出来高(できだか)」と「板の厚さ」をセットで見ることです。

-

ただ下がっているだけ → 危険。まだ下がるかも。

-

「出来高」が急増し、「板」に分厚い買い注文が見えた → チャンス!

これが、「AIが利確(買い戻し)を始めた合図」です。

「株価だけ見るな、足跡(出来高)を見ろ」。

これを徹底するだけで、無駄な損切りはガチで激減しますよ。

4-2. 現代版「監視銘柄」の選び方

BNF氏は「流動性が高くて、ボラティリティ(値動き)が激しい大型株」を好んでいました。

これ、2026年の今ならどの銘柄だと思います?

銀行? 自動車?

うーん、悪くはないですが、もっと効率が良いモンスターたちがいます。

そう、**「半導体」や「AI関連」**の主役銘柄です。

彼らは時価総額が巨大なのに、1日で5%〜10%平気で動きます。

まるで「象が全力疾走してる」ような状態(笑)。

私が監視リストに入れているのは、こんな特徴の銘柄です。

-

売買代金がランキング上位(常に人がごった返している)

-

ニュース一つで、上にも下にも過剰反応する

-

空売り機関も参入している(踏み上げ燃料がある)

具体的なコードは言いませんが(コンプラ的に笑)、ランキングを見れば一発で分かりますよね?

「閑散とした小型株」で待つより、「お祭り騒ぎの大型株」の暴落を拾う方が、資金効率は圧倒的に高いんです。

4-3. 乖離率+RSI/ボリンジャーバンドの併用テクニック

最後に、勝率を劇的に上げる「武器の組み合わせ」の話を。

BNF手法の「乖離率」は、あくまで「距離」を測るメジャーです。

でも、今の複雑な相場では、メジャー1本だと心許ない。

そこで、現代の装備として**「RSI」か「ボリンジャーバンド」**を追加装備しましょう。

これ、ゲームで言う「セット効果」狙いです。

-

乖離率がターゲット圏内に入った

-

さらに、RSIが「20〜30%(売られすぎ)」を示している

-

さらに、ボリンジャーバンドの「-2σまたは-3σ」にタッチした

この3つのシグナルが**「ビンゴ!」と重なった瞬間。**

そこが、現代における**「全ツッパ」**のタイミングです。

「乖離率だけ」だと、AIのオーバーシュート(行き過ぎ)に巻き込まれがちです。

でも、複数の視点で「売られすぎ」が確認できれば、反発の確度は90%以上に跳ね上がります(体感ですが)。

「一本の矢なら折れるが、三本なら折れない」

毛利元就じゃないですが、インジケーターもチーム戦で戦わせるのが、2026年の賢いやり方ですよ!

【プロの視点】BNF手法が「通用しない」人の共通点

「手法は完璧に理解した。乖離率も覚えた。でも、なぜか勝てない…」

ぶっちゃけ、こういう人、山ほどいます。

というか、昔の私がそうでした(笑)。

BNFさんの手法をマネして退場していく人には、実は致命的な共通点が2つあるんです。

これ、誰も教えてくれない「裏ルール」みたいなもの。

ここで気づけたあなたは、マジでラッキーですよ。

1. 地合い(相場環境)を無視して「思考停止」している

「株価が下がった! 乖離率クリア! よし、買いだ!」

はい、これ死亡フラグです。

BNFさんが天才だったのは、「相場の天気(地合い)」に合わせて戦い方をガラッと変えていたからです。

-

晴れ(上げ相場): 下がったら押し目買い。強気でホールド。

-

嵐(下げ相場): リバウンド狙いですぐ逃げる。あるいは空売り(ショート)で攻める。

彼はリーマンショックの大暴落時も利益を出していましたが、あれは「ただ買っていた」わけじゃありません。

「今はヤバい時期だ」と察知して、ショートや超短期戦に切り替えていたんです。

それを無視して、どんな時でも「下がったら買い」を繰り返すのは、ドラクエで言えば**「炎のボスに、ひたすら炎の呪文を打ち込んでいる」**ようなもの。

そりゃ効かないし、逆に燃やされますよね?(笑)

2026年の今は、AI主導でトレンドが一方向に走りやすいです。

「あ、今は嵐だな」と思ったら、**「買わない勇気」**を持つこと。

これができないと、無限ナンピン地獄行きですよ。

2. 「資金力」という武器の違いを考慮していない

もう一つの落とし穴。

それは、**「クジラの動きを、メダカが真似しようとしている」**こと。

BNFさんは数百億円を動かしていました。

彼が株を買うと、それだけで株価が上がっちゃうんです。だから、目立たないように少しずつ売買する必要がありました。

でも、私たち個人投資家はどうですか?

数百万、数千万レベルなら、一瞬で全額エントリーして、ヤバいと思ったら一瞬で全額逃げられますよね?

これ、**「小回りが利く」**という最強の武器なんです。

-

BNFさん(巨大タンカー): 急には曲がれない。止まれない。

-

私たち(水上バイク): 好きな方向に爆速で旋回できる。

「BNFさんはじっくり待っていたから…」なんて、タンカーの真似をしてのんびり構えていたら、今の高速相場では轢き殺されます。

私たちは、**「小資金ならではの機動力」**を活かして、サッと入ってサッと逃げる。

「プロの真似」をしつつも、自分のサイズに合った戦い方(ゲリラ戦)にアレンジする。

これが、賢い個人投資家が生き残るための「リアルな生存戦略」なんですよ。

コメント